Investir sur le Forex

Le Forex, abréviation du Forex Exchange, permet aux investisseurs d’acheter et de vendre des paires de devises pour ainsi réagir à une appréciation (hausse) ou dépréciation (baisse) d’une devise par rapport à l’autre devise. Le marché du Forex est le marché qui compte le plus gros volume d’échanges au monde et est donc très en vogue chez les investisseurs. Il est possible que des questions subsistent quant au fonctionnement et aux caractéristiques de ce type de placement. La présente brochure explique ce qu’est le Forex, comment il fonctionne et comment l’utiliser.

Attention : le Forex est un produit complexe. Les transactions sont réservées aux investisseurs qui comprennent la nature et la portée de leurs possibilités, les obligations et les risques liés au trading sur le Forex.

Le Forex (le trading des devises, FX ou Foreign Exchange) est un marché réservé au trading de paires de devises qui permet aux investisseurs de réagir à une hausse ou une baisse d’une devise par rapport à une autre devise. La valeur sous-jacente du trading des devises est donc toujours une combinaison de devises. Le cours du Forex correspond au prix d’une certaine combinaison de devises, soit une paire de devises.

Une paire de devises est composée d’une suite de deux devises, séparées par un point : [Devise1].[Devise2]. L’achat de la paire de devises [Devise1].[Devise2] implique l’achat d’un montant de la [Devise1] et la vente d’un équivalent de la [Devise2]. Un achat de 10.000 EUR.USD signifie par exemple que 10.000 EUR sont achetés tandis que 11.000 USD sont vendus (taux de change de 1.10 EUR/USD).

Pour pouvoir ouvrir une position Forex ou détenir une position Forex en portefeuille, l’investisseur doit disposer d’une garantie suffisante sur son compte. L’obligation de couverture dépend de la combinaison des devises choisie. Plus la paire choisie est volatile, plus l’obligation de couverture est élevée. La garantie est également appelée la marge. Vu que la marge se situe généralement bien en dessous de 100 %, ceci signifie qu’il est possible de négocier sur le Forex avec un effet de levier. En d’autres termes, vous pouvez acheter une quantité considérable de devises étrangères qui est largement supérieure à votre liquidité disponible.

Une position sur le Forex (long ou short) peut générer un solde en espèces négatif d’une devise en particulier. Comme indiqué ci-dessus, chaque transaction Forex implique l’achat d’une devise et la vente d’une autre devise. Si le solde en espèces de la devise vendue est insuffisant, alors le solde de cette devise sera insuffisant (négatif). Si la position Forex n’est pas fermée en intraday, mais qu’elle est gardée jusqu’au jour de trading suivant (overnight), alors un intérêt débiteur sera dû pour le solde négatif.

Prise de position long ou short

Il est possible de vendre (short) ou d’acheter (long) une position Forex. Prenons les exemples suivants. Pour rester simple, notre exemple ne tient pas compte des frais de transaction.

Position Forex longue

Une position Forex longue est ouverte en achetant une paire de devises. Le prix auquel une position Forex longue peut être ouverte correspond au prix de la demande de la paire de devises. La position longue est ensuite fermée en vendant la paire de devises. Le prix de clôture de la position Forex est égal au prix de l’offre de la paire de devises. En vendant la paire de devises, vous profitez d’une augmentation de la première devise par rapport à la deuxième devise de la combinaison.

Position Forex longue : exemple

Un investisseur veut profiter d’une hausse de la paire de devises EUR.USD dont le prix de la demande est de 1.10. L’investisseur a 5.000 € et 0 $ en portefeuille et souhaite une exposition de 50.000 € à cette paire de devises. L’exigence de marge de la paire EUR.USD est de 5 % et l’intérêt débiteur appliqué pour l’USD s’élève à 5 % (par an).

Ouvrir une position Forex longue

L’investisseur ouvre une position Forex longue sur la paire EUR.USD en achetant 50.000 EUR.USD. Grâce à cette transaction, l’investisseur achète 50.000 € et vend 55.000 $ (50.000 * 1.10). La marge initiale est fixée à 2.500 € (5 % de 55.000 $ / le taux de change de 1.10). Vu que l’investisseur a 5.000 € en portefeuille, les exigences de marge sont remplies et la transaction d’achat peut être exécutée.

Les soldes en espèces de l’investisseur sont les suivants :

| Solde en espèces EUR : | 55.000 € | (5.000 € départ + 50.000 € achetés) |

| Solde en espèces USD : | – 55.000 $ | (0 $ départ – 55.000 $ vendus) |

| Total solde en espèces EUR : | 5.000 € | (55.000 € – 55.000 $ / 1.10) |

En d’autres termes, le solde en espèces en USD est passé en négatif et l’investisseur a encore 5.000 € en portefeuille.

Le maintien d’une position Forex longue

Lorsque la paire EUR.USD évolue dans la bonne direction après une journée et que le prix de l’offre est désormais de 1.2, les conséquences sont les suivantes :

- Déduction des intérêts

Lorsqu’un investisseur ouvre une position Forex, il paie des intérêts débiteurs pour les soldes en espèces négatifs. Dans notre exemple, 7,53 $ sont déduits du solde disponible de l’investisseur (- 55.000 $ * 5 % / 365 jours), le résultat étant un solde final en USD de – 55.007,53 (- 55.000 $ – 7,53 $ intérêt débiteur).

- Impact de la marge de maintenance

La garantie requise pour le maintien de la position est fixée à 5 % * 55.000 $ / 1.12 = 2.455 €. Vu que le solde en espèces excède la marge de maintenance, la position peut être conservée en portefeuille.

Fermer une position Forex longue

Imaginez que l’investisseur décide de prendre le gain de sa position Forex longue en la vendant à un prix de 1.12 pour la paire EUR.USD. Dans ce cas, l’investisseur vend 50.000 € et achète 56.000 $ (50.000 * 1.12).

Les soldes en espèces de l’investisseur sont les suivants :

| Solde en espèces EUR : | 5.000 € | (5.000 € départ – 50.000 € vendus) |

| Solde en espèces USD : | 992,47 $ | (- 55.007,53 $ départ + 56.000 $ achetés) |

| Total solde en espèces EUR | 5.886 € | (5.000 € + 992,47 $/ 1.12) |

En d’autres termes, en fermant la position Forex, il reste un solde en espèces USD de 992,47 $ et l’investisseur aura empoché 886 €, si le taux de change est de 1.12.

Position Forex courte

Une position Forex courte ou short est ouverte en vendant une paire de devises. Le prix d’ouverture d’une position Forex courte est égal au prix de l’offre de la paire de devises. La position Forex short peut à nouveau être fermée ensuite en vendant la paire de devises. Le prix de clôture de la position Forex est égal au prix de la demande de la paire de devises. En vendant la paire de devises, vous profitez d’une baisse de la première devise par rapport à la deuxième devise de la combinaison.

Position Forex courte : exemple

Imaginez qu’un investisseur souhaite profiter d’une baisse de la paire de devises EUR.USD et le prix de la demande de cette paire est de 1.10. Dans l’exemple ci-dessous, l’investisseur a 5.000 € et 0 $ en portefeuille et il souhaite une exposition de 50.000 € à cette paire de devises. Enfin, l’exigence de marge de la paire EUR.USD est de 5 % et l’intérêt débiteur appliqué pour l’USD s’élève à 3 % (par an).

Ouvrir une position Forex courte

L’investisseur ouvre une position courte sur la paire EUR.USD en vendant 50.000 EUR.USD. Grâce à cette transaction, l’investisseur vend 50.000 € et achète 55.000 $ (50.000 * taux de change 1.10). La marge initiale est fixée à 2.500 € (5 % de 55.000 $ / le taux de change de 1.10). Vu que l’investisseur a 5.000 € en portefeuille, les exigences de marge sont remplies et la transaction de vente peut être exécutée.

Les soldes en espèces de l’investisseur sont les suivants :

| Solde en espèces EUR : | – 45.000 € | (5.000 € départ + 50.000 € vendus) |

| Solde en espèces USD : | 55.000 $ | (0 $ départ – 55.000 $ achetés) |

| Total solde en espèces EUR : | 5.000 € | (45.000 € – 55.000 $ / 1.10) |

En d’autres termes, le solde en espèces n’est pas immédiatement influencé après la transaction.

Maintenir une position Forex courte

Lorsque la paire EUR.USD évolue dans la bonne direction après une journée et que le prix de la demande est désormais de 1.2, les conséquences sont les suivantes :

- Déduction des intérêts

Lorsqu’un investisseur ouvre une position Forex, il paie des intérêts débiteurs pour les soldes en espèces négatifs. Dans notre exemple, 3,70 € sont déduits du solde disponible de l’investisseur (- 45.000 € * 3 % / 365 jours), le résultat étant un solde final en EUR de 45.003,70 € (- 45.000 € départ – 3,70 € intérêt débiteur).

- Impact de la marge de maintenance

La garantie requise pour le maintien de la position est fixée à 5 % * 55.000 $ / 1.12 = 2.455 €. Vu que le solde en espèces excède la marge de maintenance, la position peut être conservée en portefeuille.

Fermer une position Forex courte

Imaginez que l’investisseur décide de prendre la perte de sa position Forex en vendant la position EUR.USD à un prix de 1.12. Dans ce cas, l’investisseur achète 50.000 € et vend 56.000 $ (50.000 * 1.12).

Les soldes en espèces de l’investisseur sont les suivants :

| Solde en espèces EUR : | 4.996,30 € | (- 45.003,70 € départ + 50.000 € achetés) |

| Solde en espèces USD : | – 1.000 $ | (55.000 $ départ – 56.000 $ vendus) |

| Total solde en espèces EUR : | 4.103 € | (4.996,30 € – 1.000 $ / 1.12) |

En d’autres termes, en fermant la position Forex, il reste un solde en espèces négatif de 1.000 $ et l’investisseur aura perdu 897 €, si le taux de change est de 1.12.

Le Forex offre des opportunités multiples aux investisseurs. Il existe toutes sortes de stratégies à mettre en place. Il est important de prendre les risques en compte lorsque vous décidez d’investir sur le Forex.

Hedging

La couverture de vos positions sert à limiter le risque auquel vous vous exposez. La couverture ou le hedging peut être une facette majeure de votre stratégie de trading. Cette stratégie est plutôt réservée aux investisseurs les plus chevronnés qui comprennent les fluctuations et le timing du marché. Le Forex est souvent utilisé pour couvrir le risque de change d’un portefeuille. Le Forex n’utilise pas de tailles de lot, cet instrument est donc très flexible.

Par exemple, vous pourriez détenir un portefeuille composé d’actions dont la valeur de 25.000 € est exprimée en EUR et d’actions dont la contre-valeur de 20.000 € est exprimée en USD. Pour réduire le risque de change du portefeuille d’actions en USD, vous pouvez acheter 20.000 EUR.USD, le solde USD deviendra négatif. Le solde en espèces négatif compense alors les gains et les pertes des taux de change du portefeuille en USD. Une baisse du taux de change EUR.USD se traduira par une baisse de votre portefeuille d’actions mais sera couverte par un gain du côté du solde en espèces négatif.

Les marges

Les marges servent à assurer la stabilité financière du marché. Vu que la contre-valeur d’une position Forex peut être considérablement supérieure au montant initial versé, un investisseur peut subir des pertes qui excèdent le montant initialement investi. Pour éviter telle situation, chaque position Forex requiert une marge. Une marge est un montant calculé pour faire en sorte que l’investisseur puisse honorer ses obligations.

La spéculation

La possibilité d’entrer et de clôturer des positions Forex rapidement et en toute simplicité pour le trading spéculatif à court terme. Si vous vous attendez à une différence de performance entre deux devises, vous pouvez ouvrir une position Forex.

L’effet de levier

L’effet de levier permet de booster les rendements avec une mise initiale moins élevée qu’un investissement direct. Mais, il va de soi que ce n’est pas sans risques. Le trading sur le Forex permet aux investisseurs de profiter d’une fluctuation du cours d’une paire de devises.

Générer des revenus

Les investisseurs perçoivent parfois des intérêts créditeurs pour les soldes en espèces non utilisés. Il s’agit ici d’une source de revenus potentielle pour l’investisseur.

Pour pouvoir négocier sur le Forex de manière responsable, vous devez comprendre les caractéristiques et le fonctionnement du Forex. Les principales caractéristiques du trading sur le Forex sont les suivantes :

De gré à gré

Les devises ne sont pas cotées en bourse régularisée. Les prix des paires de devises sont fournis par les fournisseurs de liquidité. Il s’agit des 17 des plus grandes banques de négoce de devises dans le monde.

Pas de date d’échéance

Les positions Forex n’ont pas de date d’échéance. Celles-ci peuvent être détenues en portefeuille tant que les exigences de marge sont remplies.

Le taux de change

Un taux de change est le cours auquel une devise est convertie en une autre devise. Le taux de change est également considéré comme la valeur d’une devise d’un pays par rapport à une autre devise. La paire de devises EUR.USD exprime donc la valeur de la deuxième devise qu’il est possible d’acheter avec 1 euro. Si la paire EUR.USD affiche un prix de 1.10, alors ceci signifie que vous pouvez acheter 1,10 USD en vendant 1 EUR.

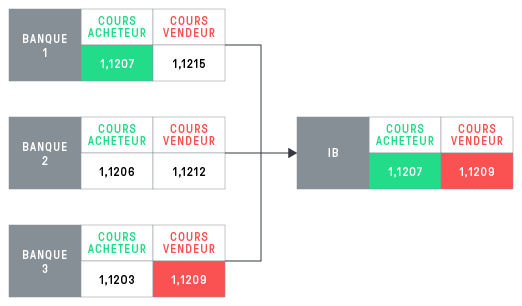

Les paires de devises sont cotées à l’aide des cours de l’offre et de la demande des différents fournisseurs de liquidité (les banques). Les meilleurs prix de l’offre et de la demande de l’ensemble des banques sont affichés à tout moment de la journée. Aucun markup n’est ajouté aux prix reçus.

Les intérêts

Comme déjà mentionné, l’ouverture d’une position Forex peut se traduire par un solde en espèces négatif. L’investisseur doit payer un intérêt débiteur pour ce solde négatif. L’intérêt débiteur est prélevé sur votre compte chaque mois par LYNX. Les intérêts constituent également une source de revenus. Les courtiers et les banques offrent souvent des paiements d’intérêts pour les soldes en espèces positifs.

Le Forex ne convient pas à tous les investisseurs. N’investissez sur le Forex que si vous avez bien compris les risques liés au trading sur le Forex. Avant de vous lancer dans le trading sur le Forex, vous devez évaluer votre expérience, vos objectifs de cours, vos moyens financiers et d’autres considérations pertinentes.

Le risque de contrepartie

Vu que Interactive Brokers (IBKR), le partenaire de LYNX, est la contrepartie des transactions Forex, le risque financier auquel vous vous exposez est lié au trading avec IBKR. Ceci signifie qu’en cas de faillite ou d’insolvabilité, IBKR n’est plus en mesure de remplir ses obligations financières à votre égard.

Le risque de volatilité

Les cours des devises peuvent être très volatils. Les investisseurs doivent prendre conscience que leurs positions peuvent considérablement fluctuer en très peu de temps.

L’effet de levier

L’investissement initial peut être relativement bas par rapport à la valeur totale de la transaction, créant ainsi des transactions Forex à effet de levier. Un mouvement du marché relativement faible peut avoir un impact considérable sur la valeur du portefeuille. Ce principe fonctionne tant à votre avantage qu’en votre défaveur. L’utilisation d’un effet de levier peut engendrer des gains importants mais aussi des pertes considérables.

Le risque de marché

Les conditions plus générales comme l’économie globale, les changements de l’offre et de la demande, les décisions régionales, nationales ou supranationales, les taux d’intérêt, les évolutions économiques nationales et internationales et le sentiment actuel qui règne sur le marché peuvent influencer le cours d’une paire de devises.

Le risque de gap

Vu que les paires de devises ne s’échangent pas le samedi ni entre 23:45 et 0:00 les jours ouvrables, il existe un risque de gap. Un gap est la différence entre le cours de fermeture d’une paire de devises de la veille et le cours d’ouverture de cette paire de devises lors du prochain jour de négociation. Un gap important peut se traduire par une perte considérable au niveau de la position Forex. Les types d’ordres qui ont pour objectif de limiter vos pertes (comme les ordres TRAIL ou STOP) ne fonctionnent pas précisément en dehors des heures régulières de négociation.

Le risque de gré à gré

Les paires de devises ne s’échangent pas sur un marché réglementé ou ne sont pas réglées par une chambre de compensation. En d’autres termes, les règles et la protection offerts par les bourses et les organismes de compensation ne s’appliquent pas aux transactions FX.

Le risque de liquidité

Bien que peu probable, il est possible que certaines paires de devises ne soient pas disponibles à un moment donné. La liquidité dépend du fournisseur de liquidité et aucune garantie n’est donnée quand à la disponibilité en permanence des paires de devises et des cotations.

Le risque d’intérêt

Les taux d’intérêt des soldes négatifs sont étayés sur des standards internationaux. Vu que ces taux d’intérêt évoluent en permanence, ces taux d’intérêt peuvent également influencer les gains/pertes de l’investisseur sur le Forex.

Le risque de change

Si vous négociez sur le Forex, il y aura toujours une autre devise que l’euro impliquée dans votre transaction. Vous vous exposez donc à un risque de change.

Le risque de liquidation

Lorsque la totalité de la garantie dans votre portefeuille baisse sous les exigences de marge, LYNX a le droit de fermer certaines positions sans notification au préalable, que ces positions soient lucratives ou déficitaires.

La majoration des exigences de marge

Pour se protéger et pour protéger ses clients, LYNX peut à tout moment augmenter les exigences de marge imposées à ses clients pour des positions existantes sur des Forex et des nouvelles positions. C’est par exemple possible en cas de forte augmentation de la volatilité d’une paire de devises ou pour une autre raison quelconque.

Les conflits d’intérêts

Interactive Brokers UK, la contrepartie lors des transactions Forex, permet à un public varié d’accéder à une vaste gamme de produits financiers. À cet effet, il est possible qu’Interactive Brokers UK puisse avoir intérêt à exécuter ou non votre transaction. Il est également possible qu’il soit question de conflit d’intérêts entre différents clients. Interactive Brokers UK a effectué les démarches nécessaires pour que toutes les mesures indispensables et possibles soient déployées afin d’identifier et d’éviter tels conflits d’intérêts.

Différents motifs peuvent vous pousser à investir sur le Forex. Nous en parcourons brièvement quelques-uns.

La spéculation à court terme

Le trading sur le Forex peut vous permettre de profiter des différences au niveau des performances de deux devises. Vu que seul un pourcentage fixe de la valeur doit être détenu à titre de contrepartie, il est possible de réagir à la fluctuation du cours avec un effet de levier. Il est important de souligner que le Forex convient le mieux aux positions à court terme. Les frais liés aux taux d’intérêt pour une position à long terme représenteraient un coût bien trop élevé qui rendrait difficile d’obtenir un résultat positif.

La couverture de votre portefeuille contre le risque de change

Une méthode utilisée par les investisseurs actifs sur le Forex pour limiter les risques potentiels est d’avoir recours à des positions couvertes. Par exemple, vous pourriez détenir un portefeuille composé d’actions dont la valeur de 25.000 € est exprimée en EUR, d’une part, et d’actions dont la contre-valeur de 20.000 € est exprimée en USD, d’autre part.

Pour réduire le risque de change du portefeuille d’actions en USD, vous pouvez acheter 20.000 EUR.USD, le solde USD deviendra négatif. Le solde en espèces négatif compense alors les gains et les pertes des taux de change du portefeuille en USD. Une baisse du taux de change EUR.USD se traduira par une baisse de votre portefeuille d’actions mais celle-ci sera couverte par un gain du côté du solde en espèces négatif.

Les gains obtenus grâce à l’appréciation ou la dépréciation d’une devise

Une paire de devises peut être achetée ou vendue permettant ainsi de profiter d’une appréciation (hausse) ou d’une dépréciation (baisse) d’une devises par rapport à une autre devise de la combinaison.

Carry trades

Vous pouvez appliquer une stratégie qui implique l’achat de devises à rendement élevé et simultanément vendre des devises à rendement moins élevé. Vous pouvez utiliser cette stratégie pour profiter d’une disparité croissante entre les deux devises.

Avant d’investir dans un instrument financier, il est important de vérifier si le produit correspond à votre expérience et vos connaissances, votre objectif d’investissement et votre horizon d’investissement. Si vous envisagez d’investir sur le Forex, vous pouvez utiliser les informations suivantes pour évaluer si ce type de produit correspond à votre profil d’investisseur.

La complexité

Vu les caractéristiques et le mécanisme du Forex, les devises sont répertoriées parmi les produits complexes. C’est pourquoi vous devez comprendre l’intégralité du fonctionnement du Forex avant de vous lancer sur ce marché.

À cause de l’effet de levier du marché des devises, les exigences de marge auxquelles l’investisseur doit répondre sont assez faibles. Lorsqu’une transaction Forex est exécutée, l’investisseur doit être conscient du fait que seule une petite partie de la valeur de la transaction est nécessaire pour conserver la position en portefeuille chez le courtier. C’est ce qui s’appelle l’exigence de marge. Aussi, l’investisseur est en mesure d’échanger un montant plus important que la valeur réelle de la position de l’investisseur, c’est pourquoi l’investisseur aura tendance à accumuler un solde en espèces négatif. L’investisseur doit tenir compte du fait que le courtier lui prélèvera des intérêts débiteurs à cause du solde négatif détenu.

En bref, vu l’effet de levier et les possibles charges liées aux intérêts, l’investisseur Forex doit surveiller ses positions de très près et évaluer les risques avant d’exécuter des transactions Forex.

Le type d’investisseur

Dans le monde financier, une distinction est faite entre les investisseurs particuliers et les investisseurs professionnels. À cause de la nature complexe du Forex, celui-ci convient le mieux à l’investisseur expérimenté. Le Forex est accessible aux particuliers et aux professionnels.

Les connaissances et l’expérience

Pour pouvoir trader sur le Forex, LYNX a établi différents critères relatifs à vos connaissances et votre expérience que vous devez remplir.

Vu que le Forex est répertorié parmi les instruments complexes, LYNX exige que l’investisseur possède une expérience en trading Forex de deux ans au moins et des connaissances suffisantes des caractéristiques et des risques de ce produit.

La situation financière et la conscience des risques

Les investisseurs doivent avoir conscience qu’ils peuvent perdre la totalité (ou plus) de leur mise initiale lorsqu’ils négocient sur le Forex.

Attention, le Forex considéré comme un investissement à haut risque. L’effet de levier peut inciter l’investisseur à accumuler des soldes en espèces négatifs. Il est tenu de surveiller les intérêts y afférents. En outre, les devises étrangères peuvent être considérées comme volatiles ce qui peut faire gonfler les pertes et les marges requises. Des fonds supplémentaires peuvent être requis pour approvisionner le solde du compte afin que celui-ci soit positif et que les exigences de marge soient remplies.

L’objectif d’investissement

L’investissement sur le Forex peut convenir à la réalisation de certains objectifs d’investissement tels que le hedging et les investissements ciblés à l’aide de l’effet de levier.

Le hedging

Le hedging ou la couverture est une méthode utilisée pour réduire l’exposition à certains risques. La couverture du risque signifie que des instruments financiers du marché sont utilisés à des fins stratégiques pour compenser le risque de fluctuations éventuellement négatives du prix des positions détenues.

Les investisseurs peuvent échanger des paires de devises pour se protéger contre le risque de change d’un portefeuille d’investissement existant. Cette technique consiste à acheter ou vendre une paire de devises pour protéger une autre position.

Des investissements ciblés avec l’effet de levier

Un investissement ciblé avec l’effet de levier convient lorsque l’investisseur souhaite investir dans une certaine direction du cours de la paire de devises. Cette technique aspire à réaliser des gains plus élevés en utilisant un multiplicateur.

L’horizon d’investissement

À cause des intérêts, le trading des devises convient le mieux au trading à très court terme (moins de six mois).

Le présent sommaire décrit les caractéristiques principales du trading Forex. Le Forex, abréviation du Forex Exchange, signifie acheter et vendre des paires de devises afin de réagir à une appréciation (hausse) ou dépréciation (baisse) d’une devise par rapport à l’autre devise. Le Forex présente des avantages et des inconvénients spécifiques. Vous pouvez les découvrir dans le tableau ci-dessous :

-

Le marché du Forex est le marché le plus liquide au monde

-

Les échanges y sont possibles en semaine quasiment 24h/24

- Possibilité de couvrir des positions détenues en portefeuille

-

Pas de bourse centrale

-

Une devise est évaluée par rapport à une autre devise

- Le risque de change

Appréciation

Hausse de la valeur d’une devise à la suite d’une demande du marché à la hausse.

Prix de l’offre

Le prix offert par un investisseur pour l’achat d’une devise.

Dépréciation

Une baisse de la valeur d’une devise à la suite d’un libre-échange.

Foreign Exchange (Forex)

Le Forex est l’achat d’une devise et la vente simultanée d’une autre devise. Il s’agit du plus gros volume échangé au monde.

Hedging

Une transaction de hedging consiste à vendre ou acheter un produit financier qui vise à couvrir les pertes possibles à la suite de fluctuations du cours. En ce qui concerne les transactions avec des devises, le hedging permet de se protéger contre les fluctuations des taux de change.

Effet de levier

Le trading avec l’effet de levier est une technique qui aspire à réaliser des gains plus rapidement avec des fonds empruntés. Les pertes possibles peuvent également augmenter.

Prix de la demande

Le prix demandé par un investisseur pour la vente d’une devise.

Liquidité

La liquidité mesure la vitesse à laquelle une devise peut être vendue ou achetée sur le marché sans ou très peu influencer la stabilité du prix.

Position longue

Une position qui est prise pour profiter d’une hausse du prix du marché. L’investisseur qui détient une position longue a acheté des devises.

Marge

La marge requise à verser par l’investisseur pour pouvoir conserver une position en particulier.

De gré à gré

Une transaction qui ne se déroule pas sur un marché boursier.

Overnight

Une position qui reste ouverte jusqu’au prochain jour de négociation.

Intérêts

Pour l’emprunt de sommes d’argent, il faut payer des intérêts.

Spéculation

La spéculation porte sur l’exécution d’une transaction financière visant à réaliser un gain considérable tout en s’exposant à un risque considérable d’une perte de la valeur.

Position short

Une position qui vise à profiter d’une baisse du prix du marché. Une position de vente de devises est une position short.

Contrepartie

Un des participants à la transaction financière.

Devise

Toute forme d’argent émis par une autorité publique ou une banque centrale utilisé comme moyen de paiement légal et qui sert de base à l’échange.

Paire de devises

Une paire de devises est toujours affichée comme une suite de deux devises, séparées par un point : [Devise1].[Devise2].

Volatilité

La volatilité est une mesure statistique des fluctuations du prix. La divergence standard des prix est souvent utilisée pour mesurer la volatilité du prix.

Taux de change

Le cours fixé par les autorités monétaires pour une ou plusieurs devises.