« Sell in may and go away » est probablement le dicton le plus ancien du monde de l’investissement. Cette citation sur la bourse a vu le jour à Londres dans les années 1930. Sa formulation complète était alors « Sell in may and go away, and come back on St. Leger’s Day ». Elle a pour origine l’habitude qu’avaient les aristocrates, les marchands et les banquiers de quitter la ville pendant les mois chauds de l’été. Ils revenaient avant St. Leger’s Day, le jour où se tenait une célèbre course hippique de la mi-septembre et qui marquait la fin de l’été. Les traders américains, qui partaient en vacances entre le Memorial Day (fin mai) et le jour du Labour Day (début septembre), ont repris le dicton à leur compte pour formuler un principe célèbre : il faut vendre ses actions en mai et acheter à nouveau en septembre.

Mais le principe que formule ce dicton est-il toujours d’actualité ? En 2022, les investisseurs ont de bonnes raisons d’envisager en mai l’ouverture de positions courtes ou la clôture de positions longues. Les marchés d’actions viennent de connaître un mois d’avril brutal. Le Nasdaq Composite, par exemple, a perdu 13,26 % le mois dernier (cf. graphique mensuel ci-dessous). Par rapport à son cours de clôture record du 19 novembre 2021 (16057,44 points), il a même perdu plus de 20 %, ce qui l’a fait entrer en phase de marché baissier. L’inflation galopante, la guerre en Ukraine et la hausse des taux d’intérêt sont autant de menaces qui pèsent sur les entreprises du monde entier. Alors, faut-il alléger son portefeuille d’actions en mai ou au début de l’été, pour acheter à nouveau des actions à la fin de l’été ?

Vente actions

Les statistiques

Pour répondre à cette question, on peut examiner les performances des indices boursiers pendant les mois estivaux et les comparer à celles des mois hivernaux. D’après un article du magazine Forbes utilisant des données de The Stock Trader’s Almanac, le Dow Jones Industrial Average a enregistré, entre 1950 et 2011, une progression moyenne de 0,3 % de mai à octobre (inclus). Par contraste, le même indice a enregistré une progression moyenne de 7,5 % de novembre à avril (inclus).

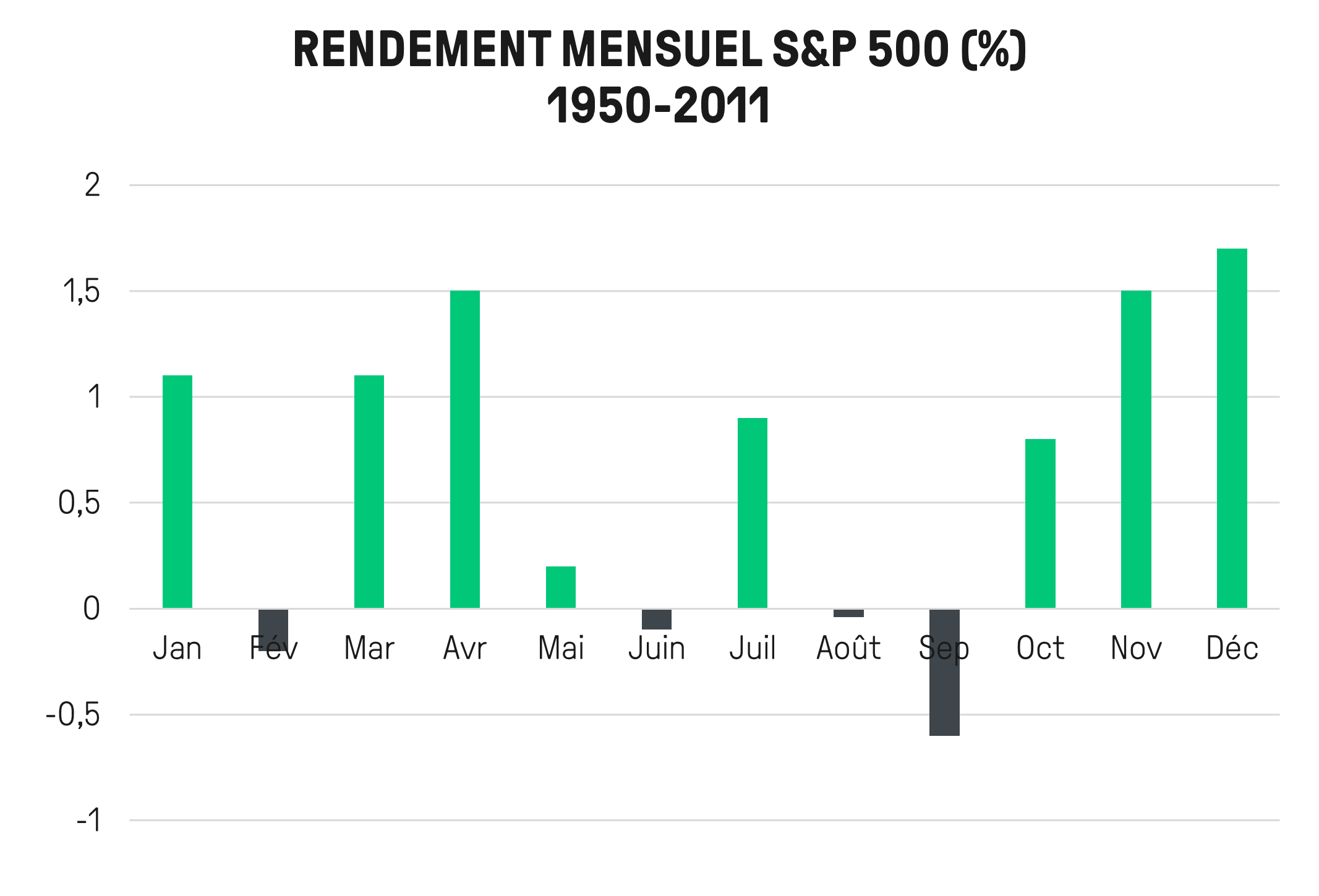

Les données statistiques révèlent des vérités historiques concernant les marchés financiers. Mais ceux-ci évoluent. Les performances observées sur telle période ne sont pas nécessairement similaires à celles observées sur telle autre période. Une étude Yardeni Research montre que, de 1928 à 2021, les mois de juin, juillet et août ont été haussiers en moyenne. Mais un article de Yahoo Finance, basé sur des données de The Stock Trader’s Almanac, brosse un portrait plus contrasté de ces trois mois estivaux. D’après cet article, de 1950 à 2011, le S&P 500 a connu en juin un rendement moyen de -0,1 %, en juillet de +0,9 % et en août de -0,04 %.

Sur la base de ces statistiques, Jeff Hirsch, le rédacteur en chef de The Stock Trader’s Almanac, conclut à la validité du principe incitant à vendre ses actions en mai. On voit, dans l’histogramme ci-dessus, que, sur la période concernée, le S&P 500 a enregistré ses plus fortes progressions entre novembre et avril. En revanche, de mai à octobre, il a perdu du terrain ou est resté stable.

« L’ effet septembre »

Cette contre-performance apparente du semestre mai-octobre pourrait cependant n’être due qu’à la contre-performance d’un mois en particulier, et non à celle des mois estivaux en général. À vrai dire, le mois de septembre est souvent le pire de l’année. L’étude Yardeni Research que nous avons citée montre que, en moyenne, le S&P 500 a cédé 1,0 % en septembre de 1928 à 2021. Tandis que, sur la même période, cet indice a en moyenne progressé au cours des trois mois précédant septembre. Il a gagné en moyenne 0,8 % en juin, 1,6 % en juillet et 0,7 % en août.

Les données de The Stock Trader’s Almanac confirment cette observation concernant le mois de septembre. Selon celles-ci, entre 1950 et 2011, le S&P 500 a chuté en moyenne de 0,6 % en septembre. En 2023, malgré la tendance haussière qu’ont connu les indices boursiers de Wall Street sur l’ensemble de l’année, ceux-ci ont fait une pause en septembre. Le S&P 500 a cédé 4,87 %, comme on peut le voir sur le graphique ci-dessus (cf. notre flèche rouge).

Vendre en mai : une approche sectorielle

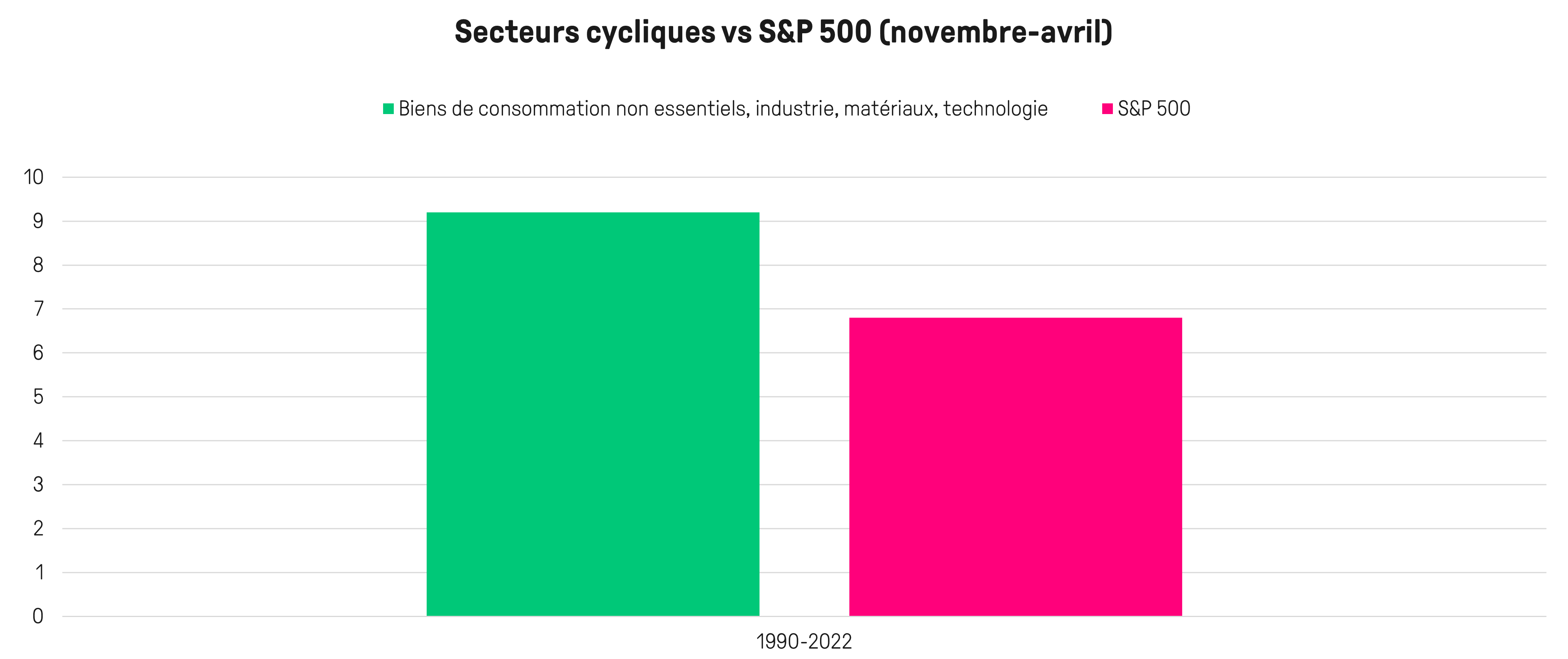

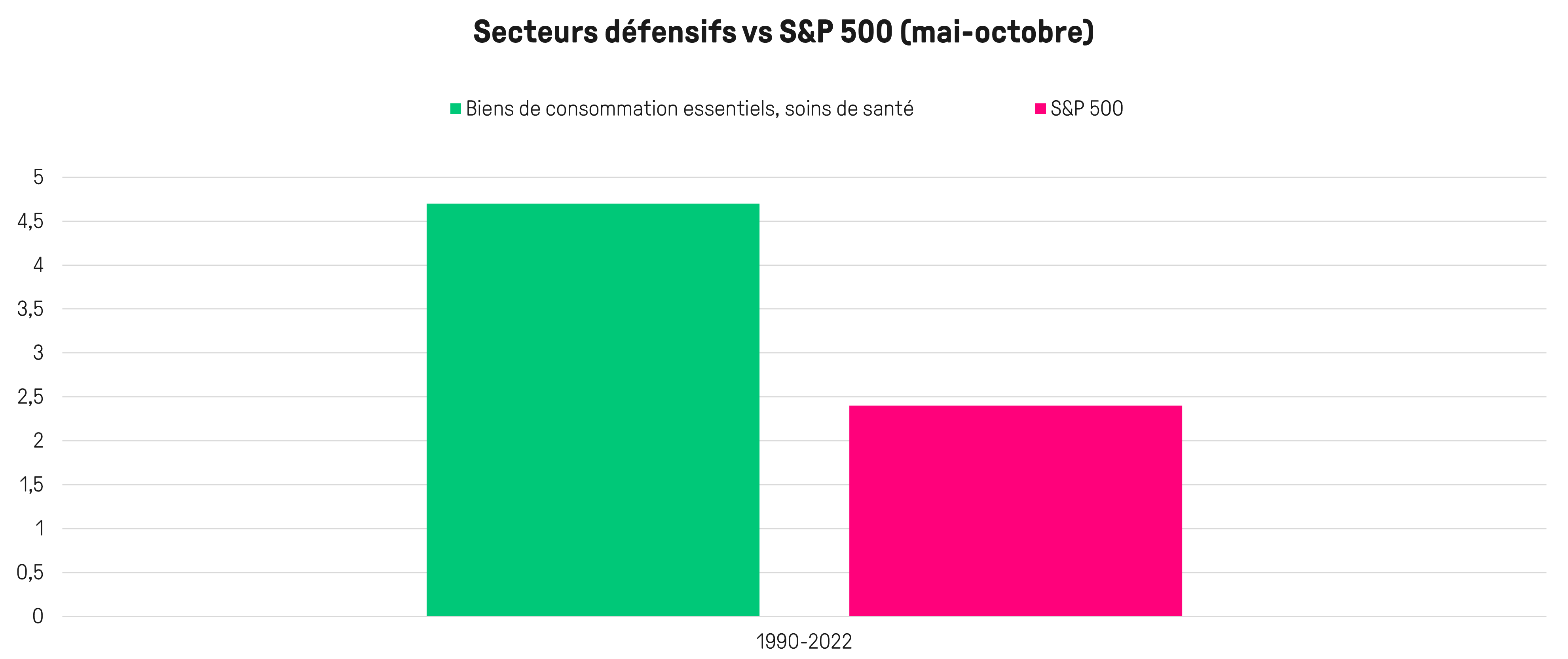

Les différentes subdivisions du marché des actions ne se comportent pas toutes de la même manière d’une saison à l’autre. Le Center for Financial Research and Analysis (CFRA) a analysé les performances des différents secteurs du S&P 500 entre 1990 et 2022. Il a ainsi pu constater que, lors de la saison s’étalant de novembre à avril, les secteurs des biens de consommation non essentiels, de l’industrie, des matériaux et de la technologie progressaient en moyenne plus fortement (+9,2 %) que l’indice à pondération égale du S&P 500 (+6,8 %). Et, de mai à octobre, les secteurs des biens de consommation essentiel et des soins de santé (+4,7 %) ont enregistré des rendements supérieurs à celui du S&P 500 à pondération égale (+2,4 %).

D’après les résultats de cette étude, ce sont donc les secteurs cycliques qui ont tendance à être les plus performants pendant les mois « chauds ». Inversement, ce sont les secteurs défensifs qui ont tendance à être les plus performants en automne et en hiver. Si vous décidez de vous concentrer sur tel ou tel secteur lors d’une période qui est censée lui être favorable, prenez néanmoins garde au risque de surexposition. Pensez à diversifier votre portefeuille pour limiter votre risque.

Conclusion

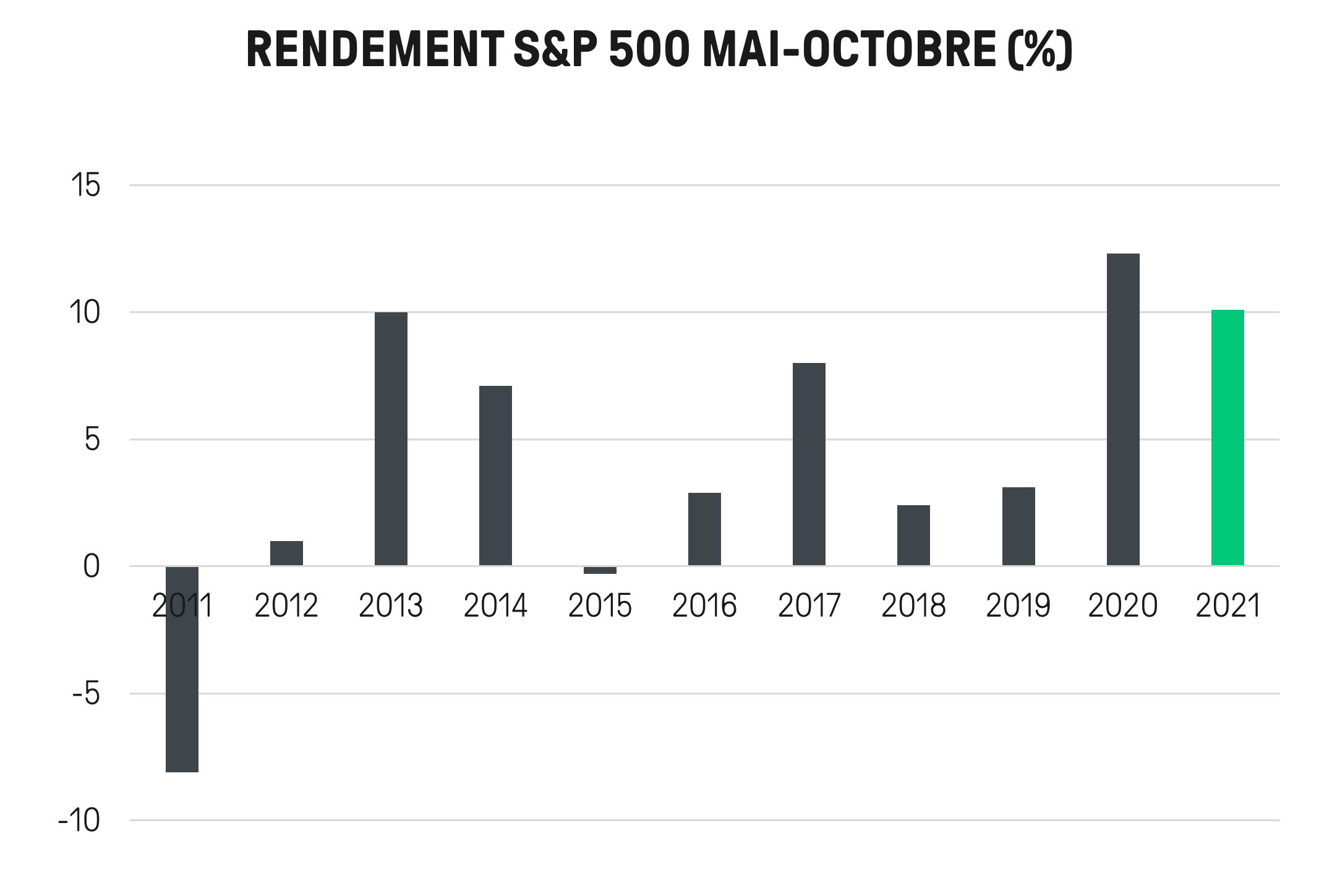

Les statistiques ne permettent pas de trancher avec certitude la question de la validité de l’adage conseillant de vendre en mai. Les rendements des indices boursiers pendant les mois chauds varient en fonction de la période considérée. De plus, il convient de prendre en considération de multiples facteurs, outre la saison du marché, avant de prendre une décision d’investissement. La conjoncture économique, les tensions géopolitiques et la situation sanitaire sont autant de facteurs qui impactent autant, sinon plus, le cours des actions. Mais l’existence d’un effet septembre semble être confirmée par la plupart des études. Si on veut suivre l’adage et quitter le marché à la fin du printemps, on s’assurera de ne pas réinvestir avant début octobre.

Dans les périodes de marché haussier, les actions ont tendance à progresser même au printemps et en été. L’histogramme ci-dessus montre que, de 2011 à 2021, le S&P 500 a souvent enregistré de forts gains pendant cette saison. On peut donc avoir intérêt à rester investi sur le marché de mai à octobre lorsque la conjoncture est favorable aux actions. Si on décide de rester long pendant les mois chauds, on peut quand même profiter des effets saisonniers en pratiquant la rotation sectorielle. On peut, par exemple, décider de privilégier les secteurs cycliques de novembre à avril et les secteurs défensifs de mai à octobre.

Vendre en mai ou « buy and hold » ?

Si vous êtes un investisseur de long terme, la stratégie consistant à vendre ses actions en mai ne vous concerne pas. Seuls les investisseurs actifs dont les objectifs de gain se situent à moyen terme sont concernés par cette méthode. Avec la stratégie de long terme du « buy and hold », on cherche à bénéficier de la tendance naturelle du cours des actions à évoluer à la hausse sur le long terme. Les adeptes de cette méthode conservent donc leurs actions toute l’année, et ce sur plusieurs années.

Short Selling

Si vous voulez appliquer la stratégie consistant à vendre des actions en mai ou au déhut de l’été, vous pouvez vendre des actions que vous possédez déjà. Mais vous pouvez aussi vendre des actions que vous ne possédez pas pour tenter de profiter d’une baisse anticipée. Le terme de « vente à découvert » ou de « short selling » décrit cette pratique qui consiste à vendre des actions qu’on ne possède pas dans le but de les racheter plus tard à un prix inférieur. Avec le short selling, le trader emprunte à une autre partie les actions qu’il met en vente sur le marché et verse des intérêts au prêteur. Consultez notre article dédié pour tout savoir sur le short selling.

Attention ! Il n’y a pas de limite à la hausse potentielle du cours d’un actif. La perte potentielle à laquelle vous expose une position où vous vendez à découvert est donc comprise entre 0 et l’infini. C’est la raison pour laquelle il est fortement déconseillé d’ouvrir une telle position sans utiliser un ordre stop.

Investir dans les actions via LYNX

Profitez de la saisonnalité des marches d’actions grâce à LYNX. LYNX vous permet de négocier les actions de presque toutes les sociétés cotées en bourse dans le monde entier. Avec LYNX, vous avez accès à près de 150 bourses dans 33 pays différents. Découvrez notre offre pour profiter des effets saisonniers sur les marchés financiers :

La bourse n’est pas toujours à la hausse ; il y a souvent des phases de baisse des cours et de forte volatilité. Pour spéculer sur les évolutions négatives du marché, vous pouvez utiliser un compte-titres via LYNX non seulement pour acheter des titres, mais aussi pour les vendre à découvert. Pour en savoir plus : Vente à découvert