|

|

Mais de quoi parle-t-on lorsqu’on parle de la volatilité d’un rendement ? Et pourquoi est-il important de minimiser cette volatilité ?

Dans cet article, nous proposons une introduction à ces questions cruciales à l’aide d’exemples concrets. Si vous cherchez un courtier pour investir et minimiser la volatilité de votre portefeuille, cliquez ici.

Volatilité Bourse

La volatilité d’un portefeuille

Pour calculer le rendement d’un portefeuille, vous pouvez utiliser la formule suivante :

(Valeur finale – Valeur initiale) ÷ Valeur initiale

Imaginons que la valeur initiale de votre portefeuille soit égale à 10.000 €. Grâce à vos investissements, la valeur de votre portefeuille passe au bout d’un an à 10.800 €. Votre portefeuille présente alors un rendement annuel égal à : (10.800 – 10.000) ÷ 10.000 = 0,08. Autrement dit, votre rendement est positif et s’élève à 8 %. Si, l’année suivante, vous parvenez à nouveau à gagner de l’argent et que la valeur de votre portefeuille passe à 11.644 €, le rendement de votre portefeuille s’élève cette année-là à : (11.644 – 10.800) ÷ 10.800 = 0,08. Votre rendement s’élève à nouveau à 8 %.

Dans cet article, nous définissons la volatilité du rendement d’un portefeuille comme l’écart type que représentent les différents rendements (par exemple, rendements annuels) qui composent le rendement total d’un portefeuille. Pour savoir comment calculer l’écart type d’un échantillon de valeurs, consultez notre article sur le sujet.

L’importance de réduire la volatilité d’un portefeuille : quatre exemples

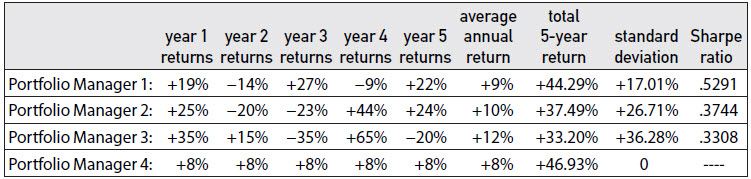

Pour comprendre l’importance de réduire la volatilité d’un portefeuille, on peut consulter le tableau ci-dessous, extrait du remarquable ouvrage de Sheldon Natenberg Option Volatility and Pricing Advanced Trading Strategies and Techniques.Dans son chapitre consacré au hedging (chapitre 17), il présente un tableau (figure 17-8) qui présente les rendements de quatre portefeuilles. Le portefeuille #3 est particulièrement volatil puisqu’il affiche un rendement de -35 % la troisième année, puis un rendement de +65 % l’année suivante.

En moyenne, il affiche le plus fort rendement annuel moyen (+12 %). Mais c’est aussi celui qui affiche le moins bon rendement total sur les cinq années considérées (+33,20 %). Inversement, le rendement du portefeuille #4 n’est pas du tout volatil, puisque celui-ci présente chaque année le même rendement de +8 % : dans le tableau ci-dessous, on peut voir que l’écart type des rendements de ce portefeuille est égal à 0. Mais c’est le portefeuille qui a le meilleur rendement total sur les cinq années considérées (+46,93 %).

Comment expliquer cette différence entre le portefeuille #3 et le portefeuille #4 ? Lavolatilité plus grande du portefeuille #3 impacte négativement le rendement total de ce portefeuille sur cinq ans. À l’inverse, la régularité plus grande du portefeuille #4 impacte positivement le rendement total de ce portefeuille sur cinq ans.

L’importance du hedging

L’intérêt du hedging consiste à réduire la volatilité du rendement de votre portefeuille en réduisant le risqué associé à vos positions. Pour en savoir plus sur le hedging, vous pouvez consulter notre article à ce sujet.

Il existe de multiples manières de pratiquer le hedging. Si vous détenez une position longue impliquant des actions, vous pouvez ouvrir une position courte dans un actif positivement corrélé avec l’actif de votre position longue. Prenons l’exemple d’une position longue consistant dans 100 parts de l’action Microsoft. Cette position longue représente un delta positif de +100. C’est à dire que, à chaque fois, que le prix de l’action Microsoft augmente de 1 $, votre position gagne 100 $. Et, à chaque fois que le prix de l’action Microsoft diminue de 1 $, votre position perd 100 $.

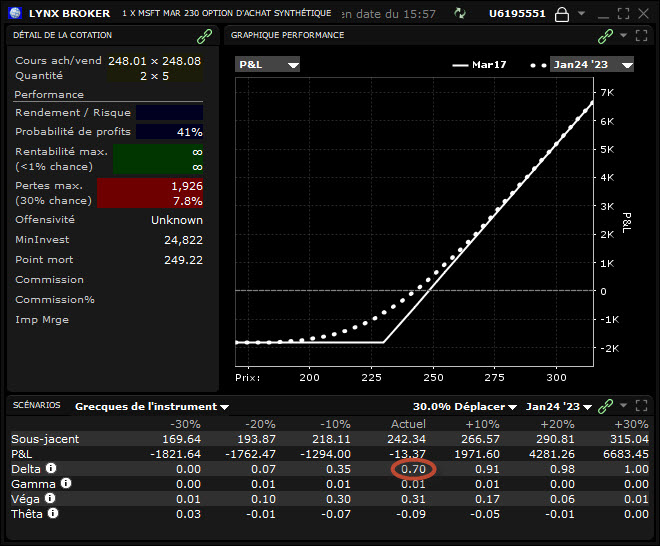

Pour réduire la volatilité de votre P/L, vous pouvez acheter un put ayant l’action Microsoft pour sous-jacent. Si ce put long représente un delta négatif de -30, le delta de votre position combinée (100 actions longues + put long), s’élève maintenant à 100 – 30 = +70 (cf. profil de la position ci-dessus). À chaque hausse du prix de l’action de 1 point, vous ne pouvez plus espérer gagner que 70 $. Mais, à chaque baisse du prix de l’action de 1 point, vous ne risquez de perdre que 70 $. Les fluctuations possibles du P/L de cette position sont passées de 100 $ par point gagné ou perdu par l’action Microsoft à 70 $. En protégeant ainsi toutes les positions qui composent votre portefeuille, vous réduisez la volatilité du rendement de vos investissements en général.

Investir dans les actions via LYNX

LYNX vous donne la possibilité d’investir dans les actions de presque chaque société cotée en bourse dans le monde entier. Vous accédez à près de 150 dans 33 pays. Vous voulez construire un portefeuille susceptible de vous rapporter un rendement constant ? Consultez notre offre :

Négociez des titres tels que des actions, des options, des Futures, des devises, des produits à effet de levier, des ETFs et bien plus encore sur 150 bourses dans 33 pays différents à l’aide d’un logiciel de trading moderne et professionnel. Pour en savoir plus : Plateforme de trading Trader WorkStation