|

|

L’analyse à l’aide de chandeliers japonais est un sujet que l’on se doit de maîtriser en tant qu’investisseur.

Avec les graphiques à bougies japonaises, vous disposez de toute une série d’informations qui vous permettent de faire des choix judicieux. D’après de nombreux investisseurs, les principales informations proposées par les bougies sont les figures en chandeliers.

Vous avez déjà entendu parler des figures en chandeliers et vous souhaitez en savoir plus à ce sujet ? Le présent article vous donne une explication des chandeliers japonais et de leur utilisation. Si vous cherchez un courtier pour investir, cliquez ici.

Analyse chandelier japonais

L’histoire des bougies japonaises et leurs figures

La technique des chandeliers japonais date du 18e siècle alors que les graphiques à barres ainsi que les points et figures n’existaient pas encore. Le investisseurs japonais utilisaient déjà cette technique pour négocier le riz sur les marchés. Pourtant cette technique se limitait strictement au Japon jusqu’à sa découverte par les investisseurs américains qui se sont inspirés des traders japonais actifs sur les marchés financiers dans les années 80. Ce qui fascinait les investisseurs américains à la fin des années 80, c’était la précision avec laquelle les traders japonais négociaient la vente et l’achat d’actions, de contrats à termes sur matières premières et sur indices d’actions, les devises et les obligations sur les marchés de New York et de Chicago.

Pourtant, les Américains n’étaient pas au courant des techniques utilisées par les Japonais. Ils s’intéressaient surtout à la manière dont les Japonais parvenaient à leurs décisions lorsqu’ils procédaient à des ventes ou des achats. Le raisonnement était que s’ils voulaient surpasser les Japonais, ils devaient comprendre la technique des chandeliers japonais. C’est ainsi que les graphiques et les chandeliers japonais se sont imposés dans le monde de l’analyse technique.

Pourquoi faut-il utiliser des figures en chandeliers ?

Indicateur précurseur

Les figures en chandeliers permettent de représenter des signaux de retournement de tendance avant que les techniques chartistes occidentales ne le fassent. Les figures en chandeliers sont donc un indicateur de premier plan de ce qu’il se passe sur un marché. Elles permettent d’identifier des mouvement réguliers potentiels avant que ceux-ci ne se précisent moyennant des outils techniques occidentaux. De nombreuses figures en chandeliers japonais ne se retrouvent pas dans les techniques d’analyse occidentales.

Visuelles

Les figures en chandeliers offrent un bon visuel de la situation et décrivent l’état psychologique des investisseurs à n’importe quel moment. L’information peut servir à prendre des décisions d’investissement réfléchies. Les termes utilisés tels que « le pendu » (hanging man), « le marteau » (hamer) ou « l’étoile filante » (shooting star) aident les investisseurs à se souvenir à quoi ressemblent ces figures. Les figures en chandeliers se compensent de centaines de groupes de figures qui permettent d’identifier les caractéristiques spécifiques et les tendances de manière assez précise.

Flexibles

Les figures en chandeliers sont universelles car elles peuvent être utilisées sans avoir recours à d’autres techniques ou en combinaison à des outils techniques occidentaux. Les graphiques en chandeliers utilisent les mêmes données des cours que les graphiques à barres mais la technique des chandeliers japonais favorise la capacité à reconnaître des figures complexes dans le cadre de l’analyse. Et sur base de celles-ci, prévoir les prochaines évolutions possibles des cours.

Les figures en chandeliers s’appliquent à tous les marchés. En d’autres termes, un investisseur peut appliquer ces figures pour trader ou analyser des actions, des contrats à terme ou des devises. Celui qui souhaite diversifier son portefeuille peut par exemple investir dans des actions allemandes, le Yen japonais ou des obligations US et peut à cet effet, appliquer en toute simplicité les figures en chandeliers à ses stratégies d’investissement.

Différentes échelles de temps

Les techniques qui consistent à utiliser les figures en chandeliers s’adaptent au trading à court et à long terme. Les figures en chandeliers conviennent parfaitement à la négociation à court terme moyennant des graphiques intraday tels que les graphiques à 5 minutes, 30 minutes et 1 heure. Elles conviennent également aux prévisions à long terme moyennant des graphiques journaliers, hebdomadaires et mensuels.

Méthode éprouvée

La technique des figures en chandeliers est une méthode éprouvée et qui a été affinée grâce à son utilisation depuis des générations au Japon. Sa grande popularité aujourd’hui, plus de 300 ans après sa découverte, témoigne de son utilité.

Après avoir fait un premier tour d’horizon, il est temps de s’intéresser plus en détail à ces bougies et les figures qu’il faut absolument connaître et à la manière dont elles peuvent être appliquées.

Analyse : qu’est-ce qu’un chandelier japonais ?

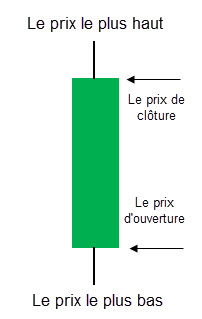

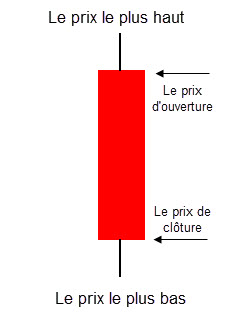

Un chandelier japonais permet l’analyse de quatre données majeures d’un cours d’un actif :

- Le prix d’ouverture

- Le prix le plus haut

- Le prix le plus bas

- Le prix de clôture

Le corps

Le cours d’ouverture et le cours de clôture forment un rectangle qui est appelé le corps. Si le cours de clôture est supérieur au cours d’ouverture, alors le corps est représenté en vert. En revanche, si le cours de clôture est inférieur au cours d’ouverture alors le corps est représenté en rouge. Un corps vert correspond à une journée à la hausse ou solide, ceci signifie que les bulls l’emportent sur les bears. Tandis qu’un corps rouge correspond à une journée à la baisse ou plutôt faible, ce qui signifie que les bears ont été plus forts que les bulls. La longueur du corps mesure également la force du mouvement. Un chandelier japonais matérialisé sans présence de corps est possible lorsque le cours de clôture est identique au cours d’ouverture. On parle alors d’un « doji ».

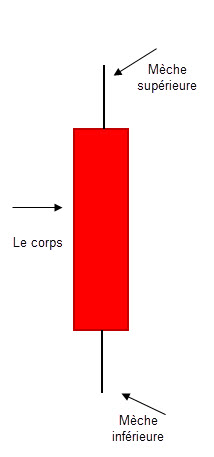

Les mèches

Les lignes fines au-dessus et en dessous du corps sont appelées les « mèches ». La ligne au-dessus du corps est appelée « mèche supérieure » et celle en dessous « mèche inférieure ». Celles-ci reflètent les fluctuations du cours durant une séance. Elles correspondent au cours le plus élevé et au cours le plus bas enregistré pendant la séance.

Les principales figures en chandeliers et la manière dont elles se reconnaissent

Le marteau

Le marteau est une figure de retournement de tendance bullish qui se forme pendant une tendance baissière. En effet, le marteau marque souvent un niveau de support. Il doit son nom au fait que la figure semble taper un creux sur le marché. Lorsque le cours baisse, le marteau signale que le creux est proche et le cours repart à la hausse.

Une mèche inférieure longue indique que les vendeurs ont baissé les prix mais que les acheteurs ont su faire face à cette pression vendeuse et pousser les prix à nouveau vers le haut. L’exemple ci-dessous illustre comment un marteau retourne la tendance à la baisse.

Le pendu

La forme du pendu est identique à celle du marteau mais leur signification est totalement différente et dépend de l’action du cours précédente. Le corps de ces deux figures est petit (vert ou rouge), des longues mèches inférieures et des mèches supérieures courtes ou pas de mèche supérieure du tout. Le pendu est une figure de retournement de tendance bearish susceptible de marquer un niveau de résistance plus élevé ou solide. Lorsque le cours augmente, la figure du pendu signifie que le nombre de vendeurs commence à excéder le nombre d’acheteurs.

Une longue mèche inférieure indique que les vendeurs ont baissé les prix au cours de la séance. Les acheteurs ont pu faire augmenter les prix mais pas suffisamment. Ce signal devrait être alarmant car il suggère que le nombre d’acheteurs est insuffisant pour avoir le momentum nécessaire à d’autres hausses du cours. L’exemple ci-dessous illustre clairement la manière dont le pendu retourne la tendance haussière.

Le marteau inversé

Le marteau inversé s’observe lorsque le cours a baissé et il suggère un possible retournement de tendance. La longue mèche supérieure permet de constater que les acheteurs ont essayé de faire augmenter le prix mais qu’ils ne sont pas parvenus à persister et qu’en fin de compte, ils perdent le combat et les vendeurs font reculer le cours. Mais vu que les vendeurs n’ont pas réussi à faire baisser le prix sous le prix d’ouverture, il s’agit d’une bonne indication que ceux qui désiraient vendre ont déjà vendu et s’il n’y a plus de vendeurs, les seuls participants qui restent, sont les acheteurs. L’exemple ci-dessous illustre la manière dont un marteau inversé retourne la tendance.

L’étoile filante

L’étoile filante et le marteau inversé se ressemblent fortement. La principale différence entre les deux se situe au niveau du sens de la tendance. Un marteau inversé est une figure de retournement bullish tandis que l’étoile filante est une figure de retournement bearish. Les deux figures sont matérialisées par un petit corps (vert ou rouge), une longue mèche supérieure et une petite mèche inférieure ou l’absence de celle-ci.

L’étoile filante est donc une figure de retournement bearish qui ressemble au marteau inversé mais qui se présente lorsque le cours est à la hausse. Sa forme indique un redressement du cours mais que celui-ci à de nouveau été tiré vers le bas. En d’autres termes, les acheteurs ont tenté d’augmenter le cours mais les vendeurs sont parvenus à les maîtriser. Il s’agit ici clairement d’un signal bearish car il n’y a plus d’acheteurs. Les acheteurs ont perdu la bataille et l’offre surpasse la demande ce qui fait baisser les prix. L’exemple ci-dessous illustre une figure d’étoile filante et la manière dont la tendance est inversée.

L’avalement haussier

L’avalement haussier (bullish engulfing) est une figure de retournement de tendance bullish de deux jours. Il se distingue par deux corps de couleur inverse. Dans un scénario haussier, le corps vert du deuxième jour englobe intégralement le corps rouge du premier jour.

Cette figure est la plus bullish de toutes les figures de retournement de tendance. La contre-attaque des bulls le deuxième jour anéantit totalement la pression baissière exercée par les vendeurs lors du premier jour après un cours de clôture supérieur au cours d’ouverture du premier jour. L’exemple ci-dessous illustre clairement la manière dont un avalement haussier met brusquement fin à la tendance baissière et la retourne.

L’avalement baissier

L’avalement baissier (bearish engulfing) présente les mêmes caractéristiques que l’avalement haussier sauf qu’il fonctionne à l’inverse de ce dernier. Il s’agit d’une figure de retournement de tendance bearish de deux jours. Il se distingue par deux corps de couleur inverse. Le corps rouge du deuxième jour englobe intégralement le corps vert du premier jour. .

Cette figure est la plus bearish de toutes les figures de retournement de tendance. La contre-attaque des bears le deuxième jour anéantit totalement la pression haussière exercée par les acheteurs lors du premier jour après un cours de clôture inférieur au cours d’ouverture du premier jour. On observe une inversion psychologique des participants du marché. L’exemple ci-dessous illustre clairement la manière dont un avalement baissier met brusquement fin à la tendance haussière et la retourne.

Les sommets et les creux en pince (tweezer tops & bottoms)

Les sommets et les creux en pince sont des figures respectivement bullish et bearish. Une figure en pince bullish se présente lorsque le point le plus élevé de deux bougies atteint quasiment le même niveau après une hausse du cours. Une figure en pince bearish se présente lorsque le point le plus bas de deux bougies boute sur quasiment le même niveau après une baisse du cours. L’exemple ci-dessous illustre une figure de sommet en pince qui va de pair avec un retournement de tendance intense.

Ce qui explique pourquoi une figure en pince est une figure bullish ou bearish est la première bougie qui affiche un mouvement solide dans la direction actuelle du cours tandis que la deuxième bougie met en pause l’action du cours des jours précédents, voire qu’elle la retourne totalement. Il est donc question d’un bref changement de momentum et il est important que les investisseurs en aient conscience. L’exemple ci-dessous illustre un creux en pince et la manière dont il retourne la tendance.

Investir à l’aide des figures en chandeliers

Après avoir parcouru les principales figures en chandeliers, nous nous intéressons à la manière dont elles s’utilisent. Les chandeliers japonais peuvent s’utiliser seules dans le cadre de l’analyse. Or, combinés à d’autres outils techniques les chandeliers japonais nous permettent d’investir et d’analyser avec beaucoup de précision.

Les figures en chandeliers et le support et la résistance

Les figures en chandeliers peuvent être utilisées et le sont souvent par les investisseurs en combinaison à d’autres outils techniques dont notamment le support et la résistance. L’exemple ci-dessous illustre une étoile filante combinée à une zone de résistance. Grâce à cette combinaison, l’opération réalisée est très précise.

Vous souhaitez en savoir plus à ce sujet ? N’hésitez pas à lire notre article consacré au support et à la résistance en cliquant ici.

Les figures en chandeliers et les lignes de tendance

Les lignes de tendance, également appelées support ou résistance diagonal(e), s’utilisent également en combinaison aux figures en chandeliers. L’exemple ci-dessous illustre une nouvelle fois comment deux outils assez simples permettent de réaliser un investissement judicieux à plusieurs reprises.

Investir dans des actions chez LYNX

Désormais, vous maîtrisez le concept des chandeliers japonais dans l’analyse. LYNX vous donne la possibilité d’investir dans des actions de presque chaque société cotée en bourse dans le monde entier. Vous accédez à près de 100 bourses dans 30 pays. Consultez notre offre et mettez en œuvre les figures chartistes que sont les triangles :

Négociez des titres tels que des actions, des options, des Futures, des devises, des produits à effet de levier, des ETFs et bien plus encore sur 150 bourses dans 33 pays différents à l’aide d’un logiciel de trading moderne et professionnel. Pour en savoir plus : Plateforme de trading Trader WorkStation