|

|

Le 2 février dernier, Eurostat publiait un taux d’inflation annuel estimé à 5,8 % en février 2022, dont 4,1 % pour la France et 9,1 % pour la Belgique. La flambée des prix de l’énergie ne sera pas la seule à faire très mal à de nombreux ménages car l’inflation touche une multitude de secteurs.

Alors concrètement, que signifie l’inflation pour votre portefeuille d’investissement et comment vous prémunir contre ses répercussions ? Si vous cherchez un courtier pour investir en prenant compte de l’inflation, cliquez ici.

L’inflation, c’est quoi au juste ?

L’inflation est la hausse globale et durable des prix.De manière générale, l’inflation s’accompagne de la dépréciation de la monnaie et donc d’une perte au niveau du pouvoir d’achat, voire dans certains cas, d’un ralentissement de la croissance économique.

Comment l’inflation est-elle mesurée ?

Il existe différents indicateurs pour mesurer l’inflation. Les plus connus sont les indices des prix à la consommation. Comme le mentionne le site web d’Eurostat, les indices des prix à la consommation harmonisés (IPCH) mesurent l’évolution dans le temps des prix des biens de consommation et des services acquis par les ménages et reflètent un changement dans le coût de la vie. Pour les calculer, le prix moyen d’un panier composé de biens et de services consommés par les ménages est calculé à une période déterminée afin d’établir des niveaux de prix au cours d’une période de référence pour les comparer à ceux d’un même panier au cours d’une période de référence similaire (par exemple : un mois, un an, etc.). L’inflation correspond à la variation à la hausse entre le niveau de prix relevés au cours des deux périodes comparées. L’IPCH de la zone euro est l’indicateur cible officiel de la politique monétaire de la Banque centrale européenne. Les indices des prix à la consommation sont calculés selon des définitions harmonisées et les données sont disponibles sur une base mensuelle et annuelle. D’autre part, il y a aussi les indices des prix à la production qui mesurent les variations des prix de l’activité économique, à savoir des prix pratiqués par les producteurs de diverses marchandises. Ils peuvent donner une indication des futures pressions inflationnistes.

La déflation est l’opposé de l’inflation. Il s’agit d’une baisse des indices des prix et donc d’une hausse du pouvoir d’achat. Une période continue de déflation ou une déflation excessive n’est pas bonne pour l’économie. C’est également pour cela que les banques centrales prennent des mesures visant à la contenir. Pourquoi dépenseriez-vous 1 euro aujourd’hui alors que cet euro en vaudra plus demain et que par conséquent, vous pourrez acheter plus avec cet euro ? La crainte majeure en cas de déflation est donc un ralentissement de l’économie.

Pourquoi l’inflation est-elle si importante pour votre portefeuille ?

L’inflation ne fait pas les affaires des épargnants étant donné que les taux sont dérisoires par rapport à la hausse des prix. En tant qu’investisseur, vous souhaitez bien évidemment conserver la valeur de votre capital et encore plus la voir augmenter. Et dans un environnement inflationniste, les actions peuvent être considérées comme une bien meilleure protection contre l’inflation qu’un livret d’épargne ou que d’autres produits à rendement fixe. Les dividendes que vous percevez sont également susceptibles d’être impactés par l’inflation. Tout dépend des titres que vous détenez. Il convient donc de rééquilibrer son portefeuille et d’opter pour des valeurs qui, d’un point de vue historique, ont affiché une bonne résistance en période d’inflation.

La banque centrale et l’inflation

Globalement, les banques centrales visent un taux d’inflation avoisinant les 2 % car ce taux tend à être favorable à la croissance économique. C’est notamment le cas de la Banque centrale européenne qui vise un taux d’inflation mesuré par l’IPCH de 2 % à moyen terme. La BCE considère en effet qu’une inflation trop faible est tout aussi nuisible qu’une inflation trop élevée. En période d’inflation modérée, les consommateurs sont encouragés à acheter des produits et services car leur prix va augmenter à l’avenir. Les salaires sont indexés même si cette indexation accuse généralement un retard par rapport à l’évolution des prix et que celle-ci ne compense pas entièrement la hausse des prix. Une inflation trop soutenue est considérée comme néfaste pour l’économie et la déflation est considérée comme très néfaste si celle-ci perdure. Il est question d’hyperinflation lorsque l’inflation se retrouve dans une spirale inflationniste devenue incontrôlable. C’est également pourquoi les banques centrales viseront toujours une inflation modérée avoisinant les 2 % sur base annuelle.

Les banques centrales disposent de différents outils pour contenir l’inflation et la déflation. En cas d’inflation, une banque centrale peut remonter son taux directeur, augmenter le taux des réserves obligatoires, augmenter le taux de ses opérations de refinancement. Ces mesures visent à refroidir la machine économique. En cas de déflation, une banque centrale peut faire exactement le contraire à savoir baisser son taux directeur, diminuer le taux des réserves obligatoires ou encore opter pour l’assouplissement quantitatif visant à injecter des liquidités dans l’économie. De la sorte, la banque centrale entend relancer l’activité et l’inflation. En alternant ces mesures, les banques centrales visent à garder le contrôle sur l’inflation et à maintenir la stabilité des prix.

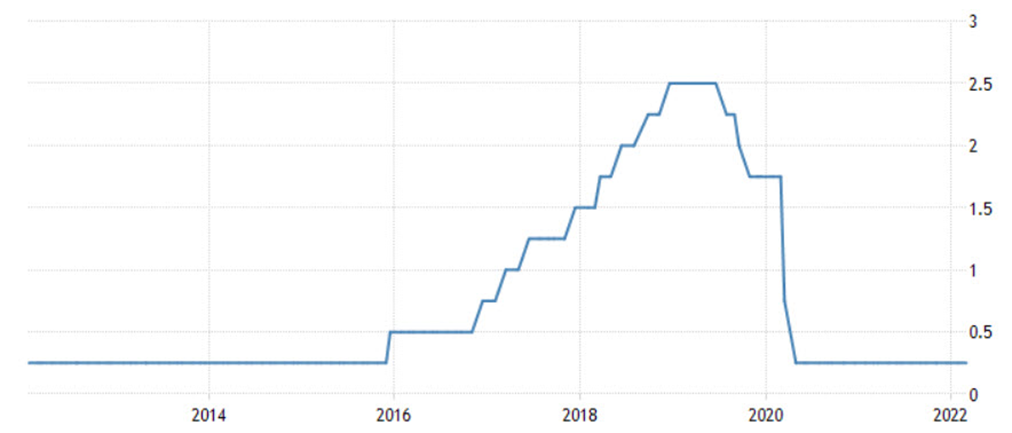

Le graphique ci-dessus illustre l’évolution du taux directeur appliqué par la Fed. En mars 2020, la Fed décidait d’abaisser drastiquement son taux alors que l’activité économique se retrouvait à l’arrêt quasi total et que le monde entier se retrouvait confiné.

L’épidémie a poussé les banques centrales à appliquer une politique très accommodante pour soutenir l’économie alors qu’aujourd’hui, on assiste à un durcissement de leur politique monétaire un peu partout dans le monde pour contrer la hausse de l’inflation. Depuis la fin du mois de février, le monde entier a les yeux rivés sur le conflit russo-ukrainien et ses répercussions économiques notamment. Le principal impact à court terme est la flambée des prix de l’énergie qui ne va épargner aucun secteur. La Russie et l’Ukraine étant deux des principaux producteurs mondiaux de blé et de maïs, les prix ont également littéralement explosé.

Différents facteurs expliquent l’inflation actuelle. Les chaînes d’approvisionnement sont perturbées par la pandémie ou encore par la pénurie de certaines pièces et de matières premières. Les prix augment en raison du fait que l’offre ne peut pas suivre la forte croissance de la demande. La création monétaire des banques centrales visant à raviver l’économie se traduit également par une inflation plus soutenue. Il ne faut pas non plus oublier que la réouverture de l’économie a elle aussi nourri l’accélération de l’inflation. Toutes ces synergies font grimper les prix.

L’indice des prix à la consommation aux USA (CPI) a progressé de 0,6 % en janvier dernier et de 7,5 % en 1 an. Il s’agit du niveau le plus élevé depuis 1982.

L’inflation annuelle a également augmenté dans la zone euro, avec un bond de 5,1 %, il s’agit d’un nouveau record. Les prix de l’énergie jouent un rôle de premier plan en Europe.

Dans ce contexte inflationniste d’une part, et en raison des inquiétudes liées au conflit russo-ukrainien d’autre part, la Fed a annoncé son intention de relever ses taux directeurs de 0,25 point.

Comment se protéger contre l’inflation ?

Dans un scénario de croissance peu rapide et d’inflation, les investisseurs doivent trouver un moyen pour protéger leur portefeuille. En effet, l’inflation touche différemment les différentes composantes de votre portefeuille. Par exemple, les sociétés de croissance qui ont pleinement contribué au redressement de marchés pendant la pandémie sont cependant très sensibles à l’inflation et surtout à la hausse des taux d’intérêt. En revanche, les actions de valeur sont généralement portées par l’inflation. Le rendement de vos obligations ou le dividende que vous recevez risque également de perdre de sa valeur. En bref, il convient de bien évaluer votre portefeuille ainsi que votre stratégie pour contrer l’inflation.

Certains se tourneront vers des valeurs refuge comme l’or et d’autres vers des placements immobiliers car ceux-ci sont également considérés comme des remparts contre l’inflation.

Et les matières premières dans tout cela ? Les matières premières ont enregistré d’excellentes performances en 2021, avec une hausse générale de 27 % pour le Bloomberg Commodity Total Return Index. Vu que les matières premières sont des composants intrinsèques des indices des prix, leurs cours augmente avec l’inflation.

Exemple de couverture contre l’inflation : l’ETF Bloomberg Commodity

Vous pouvez par exemple investir via LYNX dans l’ETF Bloomberg Commodity (CMOD) pour vous prémunir en période d’inflation. Depuis le mois de décembre, cet ETF sur matières premières a déjà progressé de près de 20 %. L’ETF surclasse ainsi l’inflation et dépasse au passage les performances du S&P 500 de 24 %. Le fonds possède principalement des Futures sur des matières premières physiques et le top 3 est composé de l’or, le gaz naturel et le pétrole brut WTI.

Se protéger contre l’inflation via LYNX

Il existe différents moyens pour se protéger contre l’inflation. Vous pouvez notamment vous prémunir en investissant dans des actions, des options, des matières premières, des Futures, des ETFs par l’intermédiaire de votre courtier LYNX. Consultez notre offre :