|

|

L’analyse technique peut vous aider à répondre à ces questions. Elle peut en effet vous permettre d’identifier des figures de renversement de tendance.

Nous analysons dans cet article la figure du double bottom (double creux en anglais), qu’on observe souvent lorsqu’une tendance baissière s’essouffle. Qu’est-ce donc qu’un double bottom en trading ? Quelles évolutions cette figure permet-elle d’anticiper ? Et comment la reconnaître ? Les mêmes questions seront adressées à la figure inverse, le double top (double creux en anglais). Si vous cherchez un courtier pour utiliser l’analyse technique dans vos stratégies de trading, cliquez ici.

Renversement de tendance : le double bottom et le double top en bourse

Définition

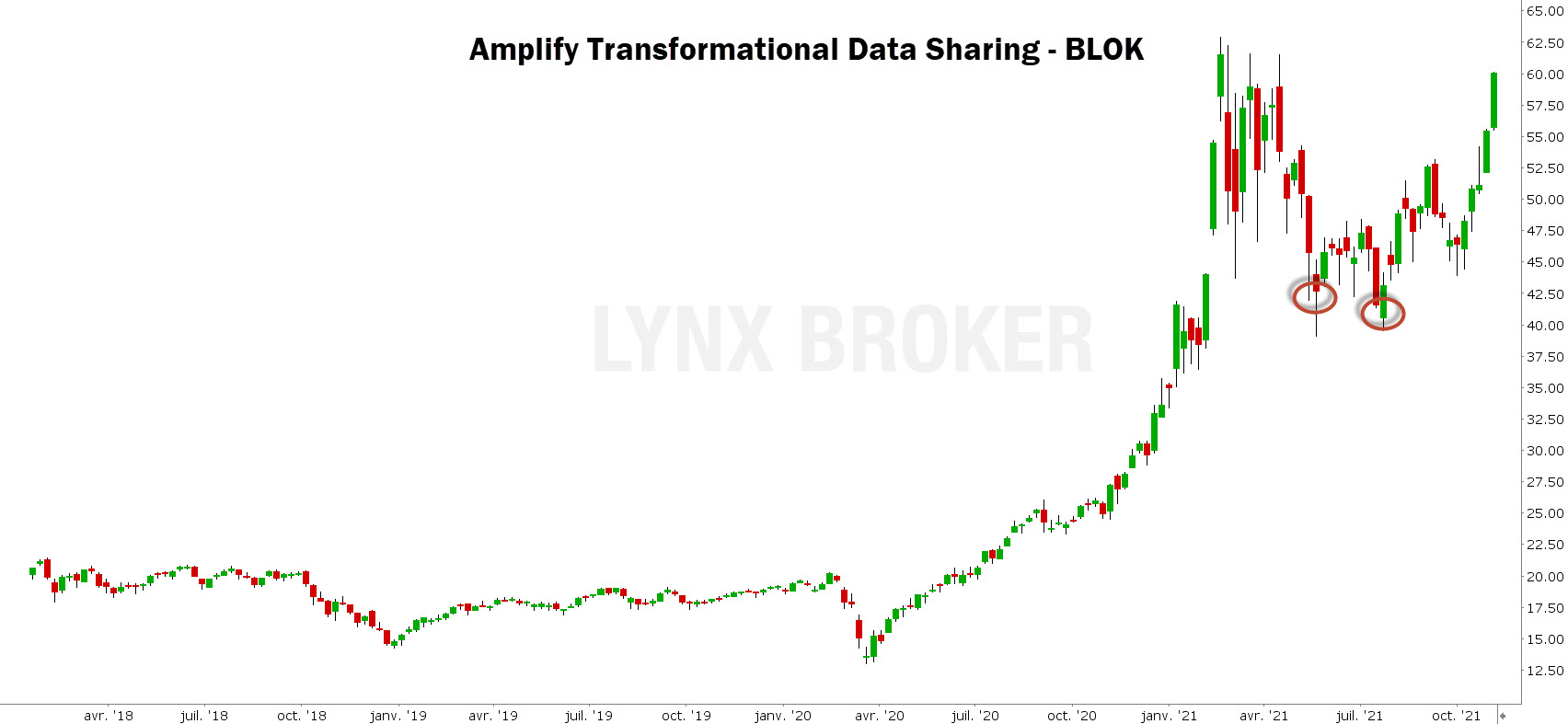

La figure du double bottom annonce le renversement d’une tendance baissière, que celle-ci soit majeure ou mineure. Elle se forme lorsque le cours du titre concerné chute, puis rebondit, puis rechute près du plus bas de la chute précédente, puis rebondit à nouveau. En rebondissant deux fois sur le même niveau de prix, le titre confirme la présence d’un support dans cette zone. Comme on le voit sur le graphique hebdomadaire ci-dessous, les mouvements du cours décrivent un W caractéristique du double bottom.

On voit ici que le titre BLOK, l’un des ETF qui représentent les cryptomonnaies, a connu une forte tendance haussière jusqu’en février 2021. Puis une tendance baissière mineure s’est inscrite à l’intérieur de cette tendance haussière majeure. Le cours a chuté pour former un premier creux à la mi-mai (cf. notre premier cercle rouge). Après un rebond, il a rechuté (cf. notre deuxième cercle rouge). Enfin, à la mi-juillet, il a entamé un rallye spectaculaire qui a mis fin à la tendance baissière.

Comment reconnaître un double bottom ?

Il n’est pas rare de voir le cours d’un titre dessiner un W avant de poursuivre sa baisse. On a alors affaire à un faux double bottom. Comment donc distinguer un vrai double bottom ?

Des niveaux similaires

On peut utiliser différents critères pour confirmer la présence d’une figure de renversement. D’une part, la deuxième chute doit s’interrompre à peu près au même niveau que la première. Dans l’idéal, le deuxième plus bas ne sera pas supérieur ou inférieur au premier plus bas de plus de 3 ou 4 %.

Le volume

Les hausses qui participent à la formation de la figure doivent s’accompagner d’une envolée du volume d’échanges. Ces envolées indiquent la présence d’une forte demande et tendent à annoncer la fin de la tendance baissière.

La durée

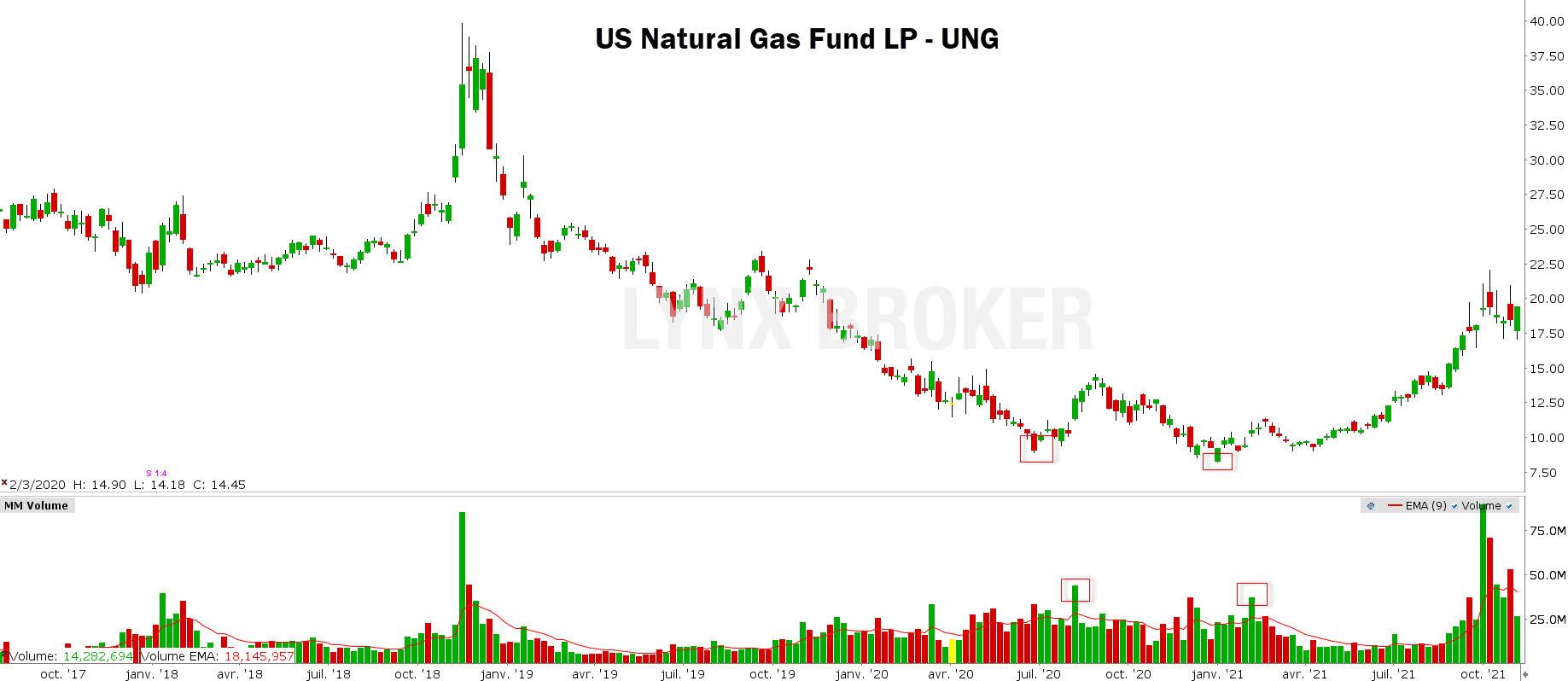

La durée qui sépare le premier plus bas et le deuxième tend aussi à renforcer le pouvoir prédictif du double bottom. Plus celle-ci est grande, plus le renversement de tendance a des chances de se produire. Certains analystes estiment que, pour rendre plus probable le renversement, cette durée doit dépasser douze semaines. On a donc intérêt à ne chercher ce type de figure chartiste que dans les cadres temporels journalier, hebdomadaire et mensuel. Sur le graphique journalier ci-dessous, le titre UNG, l’ETF qui représente le gaz naturel, présente un double bottom dont les plus bas sont séparés par près de six mois (juin 2020 – décembre 2020). Notez également l’augmentation du volume des échanges pendant les deux hausses qui ont dessiné ce W. La moyenne mobile exponentielle du volume augmente, grâce à des flambées d’achats marquées par nos encadrés rouges.

L’analyse fondamentale

Enfin, on peut utiliser l’analyse fondamentale pour confirmer ou infirmer la présence d’un vrai double bottom. Prenons l’exemple d’une action qui décline parce que l’entreprise concernée peine à dégager des profits. Lors de la publication de ses résultats trimestriels, l’entreprise montre un retour à la rentabilité. Dans le même temps, un double bottom se forme sur le graphique de son action. Les bénéfices rapportés confirment l’imminence d’un redressement du cours et la « vérité » du double creux.

Utiliser l’identification d’un double bottom pour ouvrir une position

Si l’un ou plusieurs des critères mentionnés ci-dessus confirment la présence d’un double bottom, on peut envisager de passer long sur le marché concerné. Pour essayer d’éviter le piège d’un faux signal, on attendra que le deuxième rallye ait franchi le niveau auquel le premier rallye était parvenu. Sur le graphique hebdomadaire ci-dessous, le cours du titre UNG a franchi fin août 2021 le pic qu’il avait atteint lors de son rallye de juillet-août 2020. En clôturant au-dessus de ce niveau de prix, il donnait un signal d’achat (cf. notre encadré rouge).

Pour se protéger contre l’éventualité d’un faux signal, on aura intérêt à utiliser un ordre stop-loss. On peut par exemple placer ce stop au niveau du deuxième plus bas du W. Si, en effet, le cours du titre concerné atteint un nouveau plus bas, on aura la confirmation non pas d’un renversement de tendance, mais d’une continuation de la tendance baissière. Il sera alors temps de reconnaître son erreur et de réduire ses pertes. Pour fixer un objectif de gain, on peut utiliser la règle exigeant un ratio rendement/risque de 2. Si vous utilisez un ordre de prise de profit, ajoutez à votre prix d’entrée un nombre égal à deux fois la différence séparant votre prix d’entrée et votre stop.

Les figures similaires

Le double top

Définition

La figure du double top présente des caractéristiques inverses par rapport à celles du double bottom. Un double top se forme lorsque le cours du titre concerné atteint un premier pic, puis chute, puis atteint un nouveau sommet situé près du pic précédent, puis rechute. En se heurtant deux fois au même niveau de prix, le titre confirme la présence d’une résistance dans cette zone. En révélant l’existence d’une résistance, cette figure annonce le renversement de la tendance haussière qui prévalait sur le marché. Comme on le voit sur le graphique hebdomadaire ci-dessous, les mouvements du cours décrivent un M caractéristique du double top.

Sur ce graphique hebdomadaire, on peut voir l’euro prendre de la valeur par rapport au dollar jusqu’en janvier 2021 (cf. notre premier encadré rouge). Puis les baissiers ont fait une première tentative pour emmener le cours de l’euro plus bas. Les haussiers ont réagi en atteignant un pic situé à un niveau similaire au premier pic (cf. notre deuxième encadré rouge). Après s’être heurté une deuxième fois à cette ligne de résistance, le cours a entamé une tendance baissière qui se poursuit aujourd’hui.

Critères d’identification

On observe parfois le cours d’un titre dessiner un M avant de poursuivre sa hausse. Comment donc distinguer un vrai double top d’un faux ?

Tout d’abord, pour qu’il y ait une figure de renversement de tendance, il faut qu’il y ait une tendance. Dans le cas du double top, la formation de la figure doit être précédée d’une tendance haussière bien installée, par exemple une tendance de plusieurs mois.

Le premier sommet du M caractéristique du double top constitue généralement le plus haut de la tendance haussière qui s’apprête à s’interrompre.

Le repli qui succède au premier sommet consiste souvent en une chute de 10 %, voire 20 %. La forme du creux décrit n’est pas très importante. Dans le cas de la paire EUR.USD ci-dessus, le creux prend la forme d’un coin anguleux. Mais on observe parfois un creux arrondi ou légèrement aplati : c’est le signe d’une force modérée des haussiers.

Le rallye qui conduit le cours vers le deuxième sommet du M s’accompagne habituellement d’un faible volume d’échanges. Le niveau de prix atteint par le deuxième sommet ne doit pas en principe être supérieur ou inférieur au niveau du premier sommet de plus de 3 ou 4 %.

Après avoir atteint un deuxième sommet, le cours du titre achève de former un double top lorsqu’il franchit la zone de support située au niveau des plus bas de la figure. Cette cassure s’accompagne souvent d’une hausse du volume d’échanges.

Le triple bottom, le triple top

Avant un renversement de tendance haussier, le cours du titre concerné peut se heurter non pas deux fois, mais trois fois, à la même zone de support. On a alors affaire à un triple bottom. De même, avant un renversement de tendance baissier, le cours du titre concerné peut se heurter non pas deux fois, mais trois fois, à la même zone de résistance. On a alors affaire à un triple top. Ces figures prennent souvent 3 à 6 mois pour se former. On a donc intérêt, pour les identifier, à utiliser des graphiques journaliers, hebdomadaires ou mensuels.

Investir à l’aide des figures de renversement via LYNX

Désormais, vous savez comment négocier un double top ou un double bottom. LYNX vous donne la possibilité d’investir dans des instruments financiers et des actions de presque chaque société cotée en bourse, dans le monde entier. Vous accédez à près de 100 bourses dans 30 pays. Consultez notre offre et mettez à profit vos analyses techniques :